(Xây dựng) - Không lâu sau khi mua lại lô trái phiếu trị giá 500 tỷ đồng với lãi suất 11,5%, Công ty Sơn Kim phát hành lô mới cũng trị giá 500 tỷ đồng nhưng với lãi suất 13,5%/năm.

|

Mua lại lô trái phiếu lãi suất 11,5%, phát hành lại với lãi suất 13,5%

Mới đây, Công ty cổ phần Đầu tư Bất động sản Sơn Kim (Công ty Sơn Kim), thành viên của Sơn Kim Land đã có văn bản gửi Sở giao dịch chứng khoán Hà Nội (HNX) về việc huy động thành công 500 tỷ đồng từ thị trường trái phiếu trong nước.

Cụ thể, Công ty Sơn Kim đã phát hành 5.000 trái phiếu với mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn 30 tháng. Tổng giá trị lô trái phiếu này là 500 tỷ đồng. Ngày phát hành là 10/2/2023, ngày hoàn tất là 20/2/2023 và đáo hạn vào ngày 10/8/2025.

Lô trái phiếu này có lãi suất phát hành 13,5%/năm. Kỳ hạn trả lãi 3 tháng 1 lần. Tuy nhiên, mục đích phát hành không được doanh nghiệp đề cập. Công ty cổ phần chứng khoán Quốc tế Việt Nam (VIS) là tổ chức lưu ký. Đáng chú ý, chỉ gần 1 tháng trước, Công ty Sơn Kim đã mua lại lô trái phiếu trị giá đúng bằng 500 tỷ đồng nhưng với lãi suất thấp hơn, chỉ 11,5%/năm.

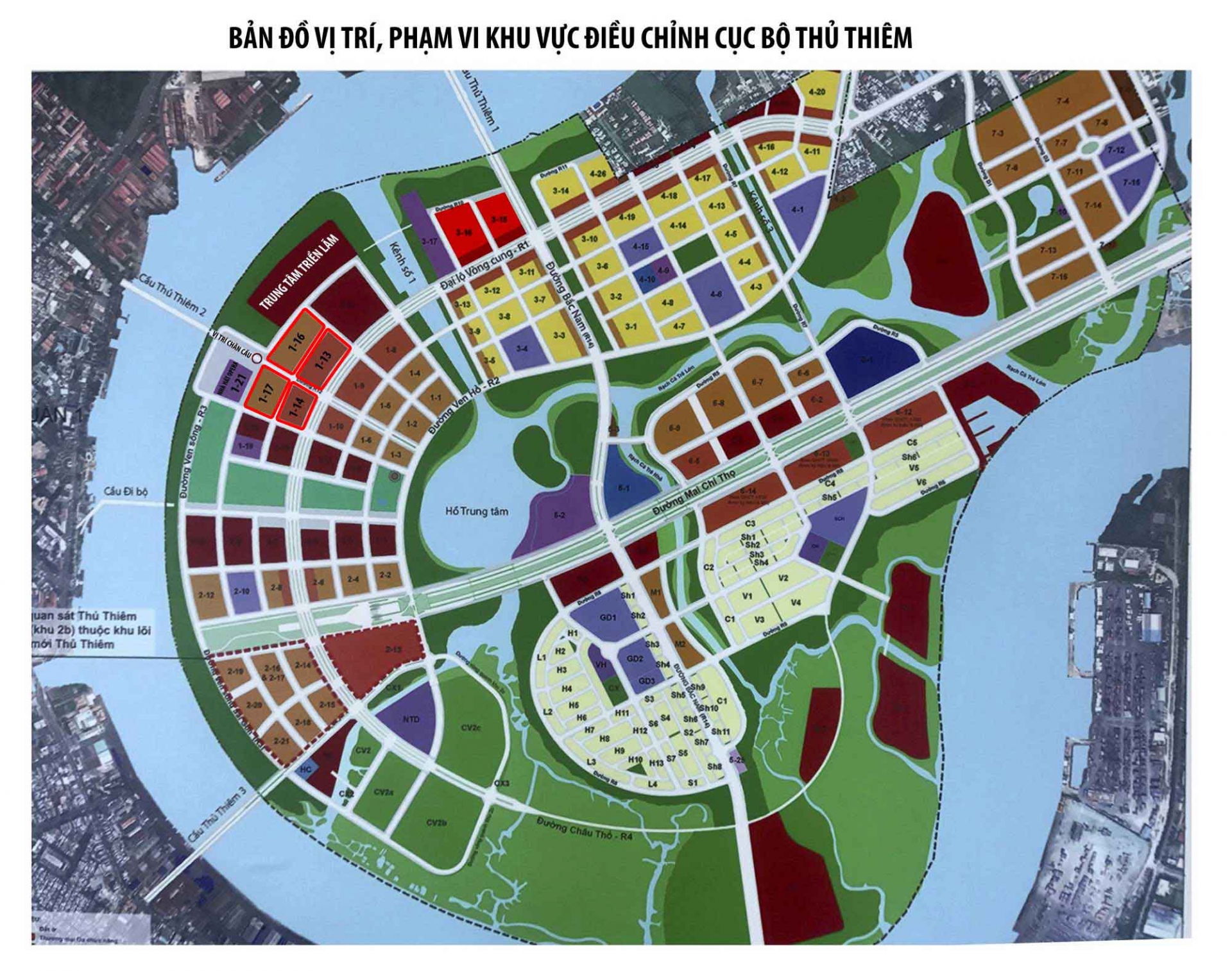

Lô trái phiếu có lãi suất 11,5% này được phát hành trong ngày 29/9/2022. Trái phiếu phát hành được bảo lãnh thanh toán bởi Ngân hàng OCB – Chi nhánh Thành phố Hồ Chí Minh. Mục đích của lô trái phiếu này là mua tòa nhà văn phòng có tên gọi The METT tại địa chỉ tại lô 1-13 thuộc dự án Khu Phức Hợp The Metropole Thủ Thiêm thuộc Khu đô thị mới Thủ Thiêm tại thành phố Thủ Đức, Thành phố Hồ Chí Minh.

Trong năm 2019, Công ty Sơn Kim đã phát hành 2 lô trái phiếu trị giá mỗi lô 200 tỷ đồng, lãi suất phát hành chỉ là 9,5%/năm. Thế nhưng, Sơn Kim cũng đã mua lại gần hết 2 lô này. Có thể thấy, Công ty Sơn Kim đã mua lại các lô trái phiếu với lãi suất chỉ từ 9,5%/năm tới 11,5%/năm, rồi sau đó phát hành lại với lãi suất lên đến 13,5%/năm.

Tăng sốc vốn trước thềm phát hành trái phiếu

Trước khi phát hành lô trái phiếu trị giá 500 tỷ đồng, lãi suất 11,5% vào ngày 29/9/2022, Công ty Sơn Kim bất ngờ tăng sốc vốn. Cụ thể, ngày 21/9/2022, Công ty Sơn Kim tăng vốn điều lệ từ hơn 143 tỷ đồng lên 550 tỷ đồng. Như vậy, giá trị trái phiếu phát hành thay vì cao gấp 3,5 lần vốn đã chỉ còn bằng 0,9 lần vốn.

Công ty cổ phần Đầu tư Bất động sản Sơn Kim thành lập ngày 24/1/2013 với người đại diện pháp luật kiêm Tổng Giám đốc là ông Nguyễn Thanh Oai. Ông Nguyễn Thanh Oai cũng đồng thời là người đại diện pháp luật Sơn Kim Land.

Trước khi ông Nguyễn Thanh Oai trở thành Tổng Giám đốc kiêm người đại diện pháp luật công ty, “ghế nóng” này đã thuộc về nhiều cái tên như ông Phạm Minh Trung, Han Suk Jung. Đáng chú ý, dù là công ty có vốn trăm tỷ đồng nhưng suốt thời gian dài, theo thông tin thuế, công ty chỉ có rất ít lao động.

Doanh thu 0 đồng, nợ cao gấp 2,5 lần vốn

Một điểm đáng lưu ý nữa là công ty Sơn Kim vẫn phát hành được hàng trăm tỷ đồng trái phiếu dù liên tục rơi vào tình trạng doanh thu 0 đồng và nợ cao.

Cụ thể, năm 2021 và 2020, doanh thu của Sơn Kim đều là 0 đồng. Nhưng nhờ doanh thu hoạt động tài chính đạt 10,7 tỷ đồng và 22,5 tỷ đồng nên Sơn Kim tránh được thua lỗ. Dù vậy, lợi nhuận sau thuế của công ty khá khiêm tốn, chỉ đạt 3 tỷ đồng và 21,5 tỷ đồng.

Công ty gần như không có hoạt động gì đáng kể khi các chi phí rất khiêm tốn. Chi phí bán hàng liên tục là 0 đồng. Chi phí quản lý doanh nghiệp năm 2021 chỉ là 240 triệu đồng, tăng mạnh so với 148 triệu đồng năm 2020. Chi phí tài chính phát sinh mạnh nhất khi đạt 7,3 tỷ đồng trong năm 2021 (chi phí lãi vay lên đến 7,1 tỷ đồng), tăng mạnh so với con số 928 triệu đồng năm 2020.

Chi phí tài chính cao đến từ khoản nợ khổng lồ. Tại ngày 31/12/2021, Nợ phải trả của Sơn Kim lên đến 423 tỷ đồng, cao gấp 2,5 lần Vốn chủ sở hữu và chiếm 71,6% tổng tài sản. Có thể thấy, phần lớn tài sản của Sơn Kim là nợ.

Nhi Nhi

Theo