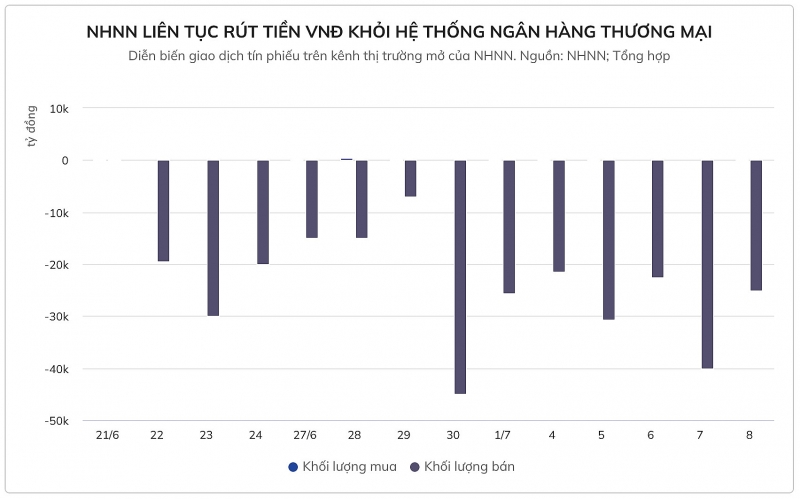

Tuần này, NHNN tiếp tục rút ròng gần 100.000 tỷ đồng khỏi thị trường thông qua kênh tín phiếu, tuy nhiên, lãi suất cho vay VNĐ liên ngân hàng vẫn giảm sâu.

Theo số liệu thống kê trên thị trường mở, Ngân hàng Nhà nước tiếp tục có thêm một tuần rút ròng lượng tiền VNĐ khỏi thị trường. Đáng chú ý, không chỉ tăng số lượng tiền rút về, thời hạn rút tiền của cơ quan quản lý tiền tệ cũng đã tăng mạnh với hàng chục nghìn tỷ đồng tín phiếu được phát hành với kỳ hạn 28 ngày.

Trong phiên giao dịch cuối tuần 8/7, NHNN đã thực hiện bán đấu thầu 5.150 tỷ đồng tín phiếu kỳ hạn 14 ngày, lãi suất 0,9%/năm, cho 3 thành viên thị trường. Bên cạnh đó, cơ quan quản lý tiền tệ còn thực hiện bán 19.900 tỷ đồng tín phiếu kỳ hạn 28 ngày, lãi suất 1,5%/năm, với 7 thành viên khác.

Tổng cộng, NHNN đã bán ra 25.050 tỷ đồng tín phiếu trong phiên 8/7 và rút ròng số tiền VNĐ tương ứng khỏi 10 tổ chức tín dụng.

Ở chiều ngược lại, phiên 8/7 vẫn ghi nhận 1 tổ chức tín dụng được NHNN bơm 254,58 tỷ đồng để hỗ trợ thanh khoản trong kỳ hạn 14 ngày, lãi suất 2,5%/năm.

|

| Ngân hàng Nhà nước vẫn liên tục rút tiền VNĐ khỏi thị trường. Ảnh: T.L. |

Gần trăm nghìn tỷ rút khỏi thị trường

Thực tế, NHNN đã thực hiện nghiệp vụ rút tiền Đồng khỏi thị trường trong cả tuần này (4-8/7) với khối lượng tổng cộng 99.750 tỷ đồng. Trong khi đó, chỉ có khoảng 793,28 tỷ đồng được NHNN hỗ trợ thanh khoản cho các ngân hàng có nhu cầu.

Như vậy, đã có gần 99.000 tỷ đồng bị NHNN rút khỏi hệ thống ngân hàng riêng tuần này. Đánh dấu tuần rút ròng mạnh nhất kể từ năm 2020 đến nay.

Xét trên biểu đồ giao dịch ngày, cơ quan quản lý tiền tệ đã thực hiện rút tiền VNĐ khỏi thị trường trong 14 phiên liên tiếp, với tổng khối lượng xấp xỉ 277.000 tỷ đồng.

Đáng chú ý, trong tuần này, đi cùng xu hướng tăng khối lượng tiền rút về, NHNN cũng tăng cả thời gian rút tiền khỏi thị trường.

Nếu như trong tuần đầu tiên thực hiện rút tiền khỏi hệ thống, NHNN chủ yếu sử dụng tín phiếu kỳ hạn 7 ngày. Theo đó, sau 7 ngày từ khi thực hiện giao dịch, tín phiếu sẽ được đáo hạn và dòng tiền VNĐ sẽ quay trở lại hệ thống ngân hàng.

Tuy nhiên, đến tuần 27/6-1/7, NHNN đã bắt đầu sử dụng tín phiếu kỳ hạn 14 ngày để thực hiện giao dịch và đến tuần này (4-8/7), tín phiếu 28 ngày cũng đã được đưa vào giao dịch.

|

Cụ thể, bên cạnh 21.800 tỷ đồng tín phiếu kỳ hạn 7 ngày và 78.049,6 tỷ đồng tín phiếu kỳ hạn 14 ngày được bán ra, tuần này NHNN cũng bán ra 39.899,9 tỷ đồng tín phiếu với 28 ngày. Trong đó, các tín phiếu kỳ hạn 28 ngày đều được thực hiện trong 2 phiên cuối tuần (7-8/7).

Với kỳ hạn kể trên, gần 40.000 tỷ đồng này sẽ phải đợi tới trung tuần tháng 8 mới có thể quay trở lại thị trường giao dịch.

Theo các chuyên gia, động thái rút tiền VNĐ khỏi thị trường của NHNN được thực hiện với mục tiêu chính là để giảm khối lượng tiền trong hệ thống ngân hàng thương mại, từ đó giảm cung tiền và kiểm soát tỷ lệ lạm phát.

Bên cạnh đó, việc rút tiền về của NHNN cũng diễn ra trong bối cảnh thanh khoản các ngân hàng đang bắt đầu có hiện tượng dôi dư tạm thời.

Lãi suất liên ngân hàng vẫn giảm sâu

Theo số liệu mới nhất của NHNN, tính đến hết ngày 30/6, tăng trưởng tín dụng toàn nền kinh tế đã đạt trên 11,4 triệu tỷ đồng, tăng 9,35% so với đầu năm. Tuy nhiên, tốc độ tăng trưởng tín dụng 2 tháng gần nhất đã có dấu hiệu chững lại so với các tháng đầu năm.

Chính việc chững lại của đà tăng trưởng tín dụng đã khiến thanh khoản hệ thống có hiện tượng dôi dư, kéo lãi suất cho vay trên thị trường liên ngân hàng xuống thấp.

Thực tế, NHNN bán tín phiếu theo hình thức đấu thầu lãi suất nhưng lãi suất trúng thầu lại thấp hơn cả lãi suất cho vay cùng kỳ hạn trên thị trường liên ngân hàng. Điều này cho thấy rất nhiều nhà băng đang có nhu cầu giảm khối lượng tiền trong hệ thống và buộc phải tìm đến kênh tín phiếu của NHNN.

|

| Giá bán USD tại hầu hết ngân hàng thương mại đã vượt 23.500 đồng/USD trong tuần này. Ảnh: T.L. |

Trên thị trường liên ngân hàng, bất chấp động thái tăng tốc rút tiền VNĐ khỏi thị trường của NHNN, lãi suất cho vay bình quân giữa các nhà băng vẫn giảm sâu tuần này.

Cụ thể, trong phiên 7/7, lãi suất cho vay bình quân liên ngân hàng chỉ vào khoảng 0,69%/năm với kỳ hạn qua đêm, giảm 0,18 điểm % so với cuối tuần trước. Do đây là mức lãi suất bình quân nên thực tế trong giao dịch giữa các ngân hàng sẽ có những món cho vay với lãi suất thấp hơn con số này.

Diễn biến tương tự cũng ghi nhận với lãi suất kỳ hạn 1 tuần; 2 tuần và 1 tháng, hiện lãi suất phổ biến ở mức 1,19%/năm; 1,31%/năm và 2,9%/năm, đều giảm so với cuối tuần trước.

Theo Công ty Chứng khoán SSI, việc lãi suất VNĐ liên ngân hàng sụt giảm sẽ khiến chênh lệch với lãi suất cho vay bằng tiền USD trên thị trường này bị nới rộng, làm tăng nhu cầu nắm giữ đồng bạc xanh trong hệ thống. Thực tế thị trường cũng ghi nhận giá bán USD trên kênh ngân hàng đã tăng mạnh tuần này, hầu hết đều đã vượt 23.500 đồng/USD.

Với việc tỷ giá USD/VNĐ tiếp đà tăng và lãi suất cho vay VNĐ trên thị trường liên ngân hàng giảm sâu, trong ngắn hạn, NHNN nhiều khả năng sẽ phải tiếp tục can thiệp mạnh tay hơn vào thị trường tiền tệ để kiếm soát tình trạng thừa tiền của các ngân hàng thương mại và ổn định tỷ giá.

Theo Quang Thắng/Zing.vn

Link gốc: https://zingnews.vn/ngan-hang-nha-nuoc-rut-ve-them-gan-100000-ty-dong-post1334236.html